こんにちは、マルチブック編集部のElinです!

企業が海外進出するとき、日本と進出先国のどちらに法人税を支払えばいいのか?個人が海外で収入を得ると、所得税はどちらに徴税されるのか?国際的な税制度に関する知識を持っていないと二重課税されてしまう恐れがあります。

日本は二重課税を回避するための「外国税額控除」という制度を作っています。今回の記事では、この制度の概要や対象について説明していきます。

二重課税とは?

日本企業が海外に子会社を作り利益を上げた場合、進出国にもその国の税率に従って税金を納め、日本にも日本の税率で税金を納めることになり、二重に課税をされてしまいます。

これを回避するために作られたのが「外国税額控除制度」です。この制度は、国際的な二重課税の排除のために各国に確立されたものです。国で納付した外国税額を、日本で納付すべき税額の範囲内で、控除することを認めます。

所得税

海外で得た収入にかかる所得税はどちらの国に支払うのでしょうか?

1.外国に180日以上滞在した者

一年の半分以上(180日以上)外国に滞在した者は、「居住者」とみなされ、その所得を完全にその国に対して税金を納めることになります。

2.日本に180日以上居住し、海外で所得を得た者

日本は労働者が「働いている国」ではなく、「居住地を置いている国」に税を納めるという「居住地国課税」を採用しています。そのため、外国で発生した所得に対しても、所得税が課せられます。

しかし、日本に住む労働者が、所得が生じた場所の税制に従って課税する「源泉地課税」を採用する国で働いた場合、日本とその国で二重に課税されることになってしまいますが、実際には外国税額控除制度を利用し、外国で納めた分の税制を日本で控除できます。よって合計でかかる所得税は大体日本と変わりません!

計算方法、申請方法は?

どれくらいの税額を控除してもらえるのでしょうか?その額の計算方法は以下のようになります。

所得税の控除限度額=当該年の所得税額×当該年の国外所得総額÷当該年の所得総額

税額控除された分は確定申告で戻ってくる形になります。「外国税額控除」という欄に忘れず記入してくださいね。

法人税

海外進出時に法人税がどれくらいかかるかは、進出形態に左右されます。海外進出する際、「駐在員事務所」と「子会社」、「支店」の三形態があります。

1.駐在員事務所の場合

これは営業活動は認められていないため、納税義務はありません。

2.子会社の場合

海外子会社は完全に別の法人格になるため、基本的に進出先の国に税金を納め、日本に税金は納めません。また、海外子会社から日本親会社への配当については、すでに現地で子会社が得た利益が課税された後に支払われるため、二重課税を避けるために、日本において課税はされないという「国外所得免除方式」を採用しています。

3.支店の場合

海外支店が得た利益は、海外支店がある国で税金をかけられます。しかし、海外支店と日本本社は同じ会社であるため、海外支店の利益も日本本社と一緒にされて課税されます。ここで二重課税が発生してしまいます。これを回避するための制度が外国税額控除であり、日本で納める税金から、一定額まで外国で納めた法人税を控除してもらえます。

💡豆知識

海外支店の利益は日本本社と損益を合計されて計算されます。海外支店が設立したばかりの時は赤字が続くことが多いですが、その赤字は日本の利益と合算されるため、会社全体の節税に繋がることが多いのです。支店の設置は、子会社の設立よりも費用がかからず、手続きも簡単であるため、まずは支店を設置し、黒字に転じたり事業規模が大きくなってから子会社を設置すると企業も少なくありません。

途上国に支店を設置しても、節税できないのか?

海外に支店を設置しても結局は税金の差額を日本に支払わなければならず、結局は同じ税額になるのかと思われた方もいるかと思います。

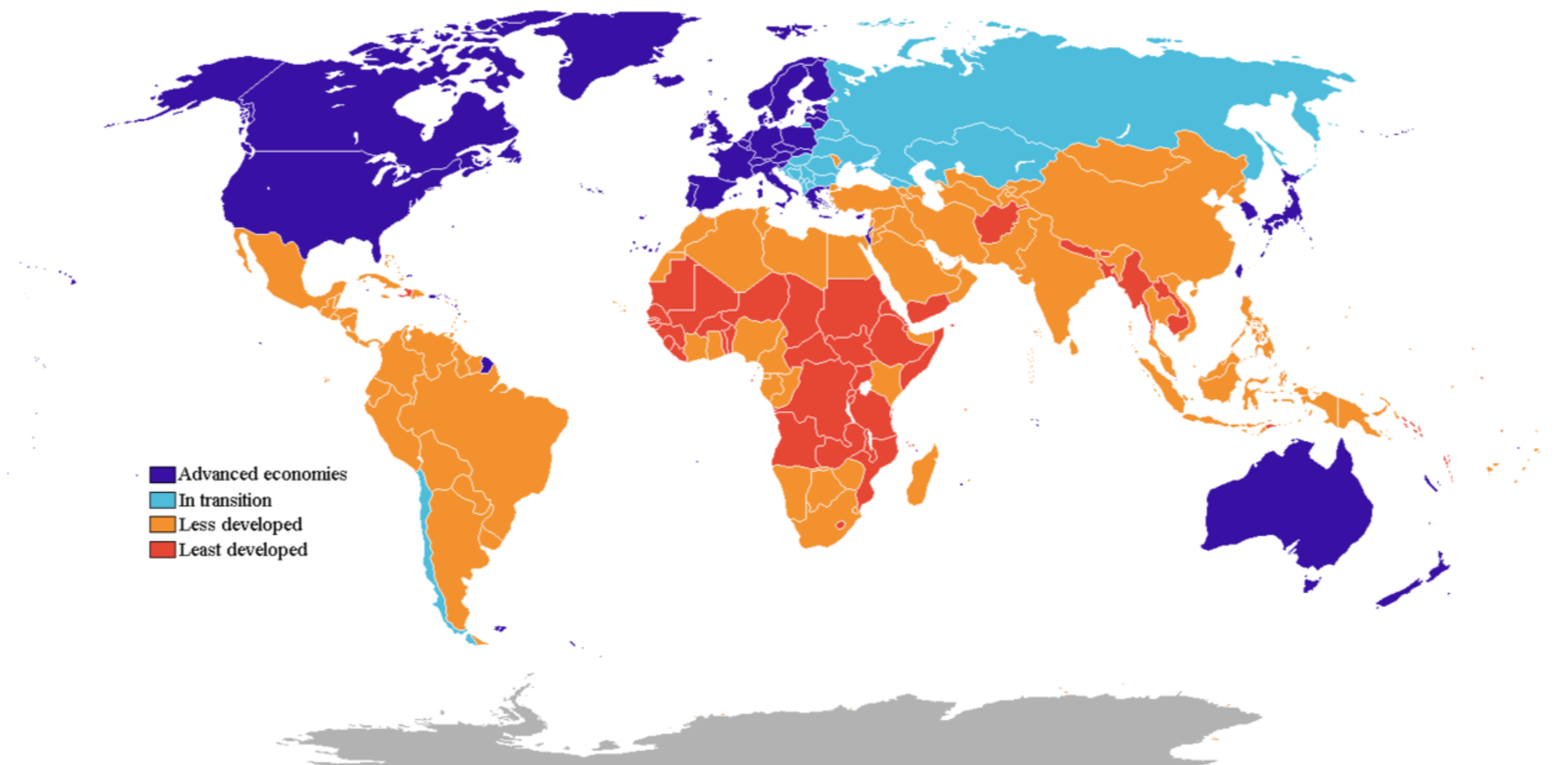

ですが、途上国に進出した方が支店の税金も安くなる「みなし外国税額控除」という制度があります!この制度は、租税条約を結んだ途上国において、その国で免除されている税がある場合には、免除された税を「払ったもの」とみなして、日本の税額に控除できる仕組みです。つまり、途上国においては、外国に納めていない税額も日本の税額から差し引くことができるのです。

この制度がある理由は、途上国の経済発展を促すためです。途上国はしばしば、経済発展を目的に、国内に外資系企業を呼び込むために税金上の優遇措置などを取ることがあります。もしも、日本が税優遇を考えずに途上国に進出した企業の支店にも税金をかけると、現地で減った税額だけ日本に納める税金が増え、税の優遇措置の恩恵を受けられなくなってしまいます。

そうなると途上国は外国企業を誘致できなくなってしまうため、日本は途上国と租税条約を結んでみなし外国税額控除という制度を作っているのです。

租税条約

2020年時点で日本とみなし外国税額控除を結んでいる国は、ザンビア、スリランカ、タイ、中国、バングラデシュ、ブラジルの6ヵ国です。この条約は縮小傾向にあります。最近ではインドやフィリピン、パキスタンとの租税条約において、みなし外国税額控除が廃止、もしくは期限が付け加えられました。

まとめ

外国で働いている人や海外進出をする企業は知らない間に二重課税されているかもしれません。どの国にどれくらいの税金を支払わなければならないのかを正確に把握し、何か問題があった場合にはその国の事情に詳しい税理士や税務署に問い合わせてみてください!

所得税:外国に半年以上滞在した場合はその国に税金を支払う。日本にメインで居住しているにもかかわらず、外国にも所得に対して課税されたならば外国税額控除制度を利用。

法人税:子会社は設立国に税金を納める。支店であれば、外国税額控除を用いて、日本に支払う税額を減らしてもらう。みなし外国税額控除を利用すると、支払った額以上に日本で減額できる。

最後まで読んでいただき、ありがとうございました。

海外進出する際は税務や会計、言語などが日本と異なるため、様々なことに気を付けなければなりません。専門家に相談することや負担を軽減するクラウド会計システムの導入するなど検討してはいかがでしょうか?マルチブックは日本企業の海外進出をサポートしております。ぜひご相談ください。

<参考>

税理士法人イングリテリ「国際課税の基礎-4-直接外国税額控除とは・「国際課税の基礎-6-海外支店と海外子会社の違い」

政策研究大学院大学2014年「国外所得免除方式の導入が多国籍企業の経済活動に与えた影響」

財務省「我が国の租税条約等の一覧」